1. “ステーキング” or “流動性マイニング”、結局どっち?

仮想通貨を持っているなら、できるだけ資産を増やしたいと考えるのではないでしょうか。その方法として「ステーキング」と「流動性マイニング」という2つの選択肢があることをご存知でしょうか?

・そもそもそんな言葉知らない

・リスクはあるの?

・ある程度、知識が必要?

など、仮想通貨を持っている方でも上記のような疑問を持っている方は少なくないかと思います。

そこで、今回はステーキングと流動性マイニングの違いの解説、およびそれぞれのメリット・デメリットを比較をしていきます。全然知識がなくても簡単にできるので、まだやったことのないという方はぜひ、これから初心者向けに説明していきますので、以下の記事を読み進めていただければと思います。

2. ステーキングとは?

ステーキングの基本概念

まずステーキングについて説明いたします。要は資産運用方法の一つで仮想通貨を一定期間使用できない状態とすることで、運営側に貢献し、その見返りとして報酬を得る仕組みです。

これは銀行の定期預金に似た仕組みで、一度預けると基本的に放置していても安定的な収益を得られるのが特徴です。

ステーキングのメリット

✅ 安定した収益を得ることができる

✅ リスクが小さい

✅ 基本、預ければあとは放置でよいため手間がかからない

ステーキングのデメリット

❌ ロック期間中は資産を動かせない

❌ 預けている間に仮想通貨自体の価値が下がる可能性がある

代表的なステーキングの銘柄

| 銘柄 | 年利(APR) | 主要ネットワーク |

| Ethereum(ETH) | 3-5% | Ethereum 2.0 |

| Cardano(ADA) | 4-6% | Cardano |

| Solana(SOL) | 5-8% | Solana |

| Polkadot(DOT) | 10-15% | Polkadot |

ステーキングは、長期的に資産を増やしたい人や、リスクを抑えつつ安定した収益を狙いたい人に向いています。

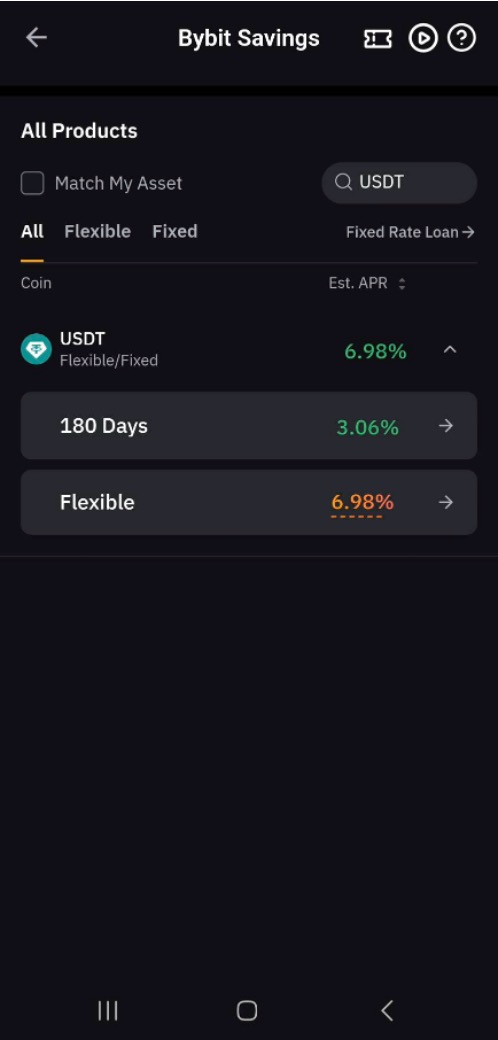

また、おすすめのステーキング方法として、「Flexible Saving」があります。

この方法の最大のメリットは、いつでも自由に資金を引き出せる ことです。私自身、現在も「Flexible Saving」でステーキングを行なっています。

「急にお金が必要になったときに引き出せないのは不安…」という方でも、「Flexible Saving」はおすすめの方法です。ただ仮想通貨を持っているだけでは本当に勿体なくて、増やせるチャンスを逃しています。特に価値が1ドルと変わらない「USTD」であれば、突然の価値の暴落などもなく、安定して資産を増やしていくことができます。

例えば、海外取引所では3%を超えた金利(もちろん、多少金利の変動はありますが)のため、日本で銀行にお金を預けるよりもはるかに高い金利で資産を運用していけるので、仮想通貨を持っている人はぜひ一度試してみてください。

ステーキングのやり方については以下に説明していきます。

ステーキングの手順

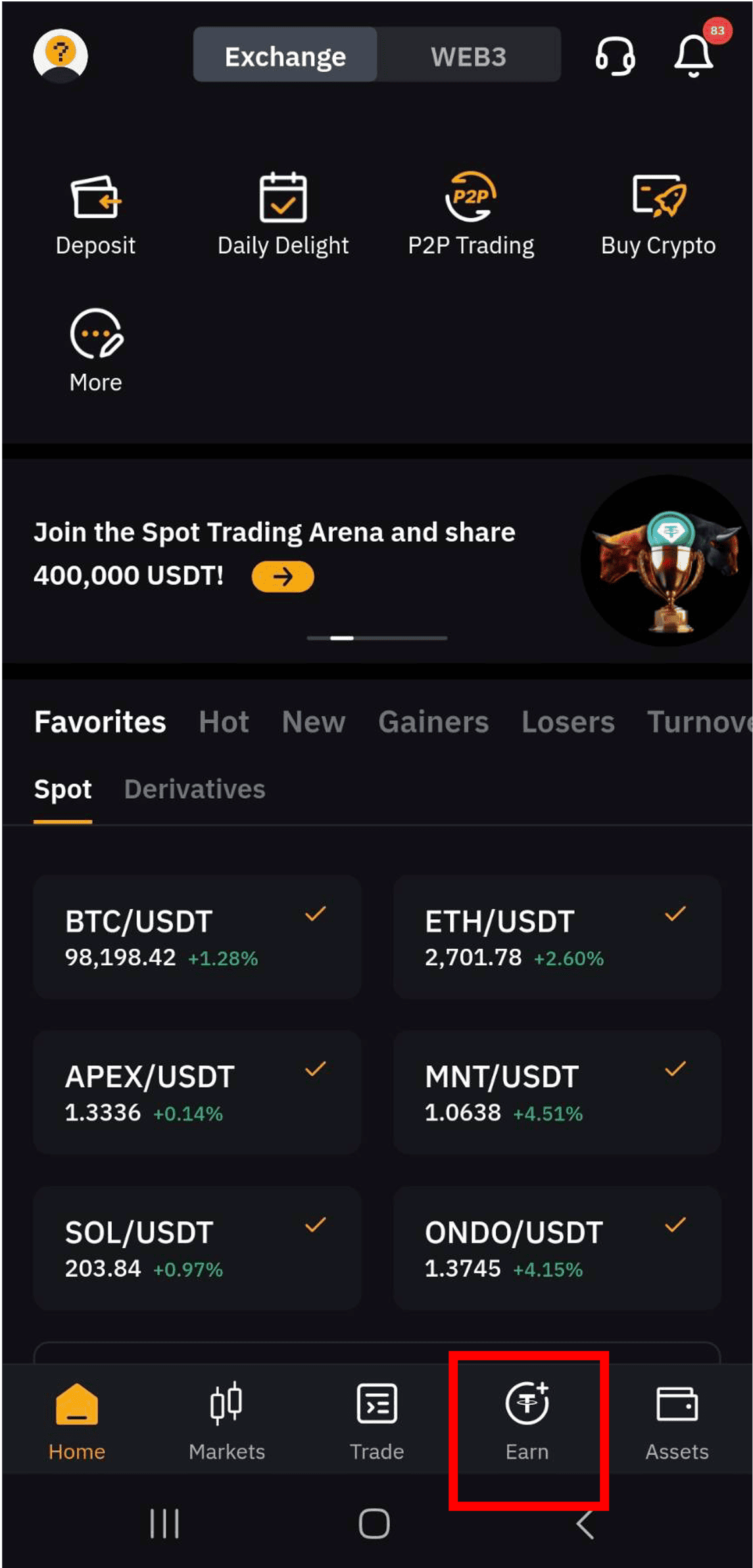

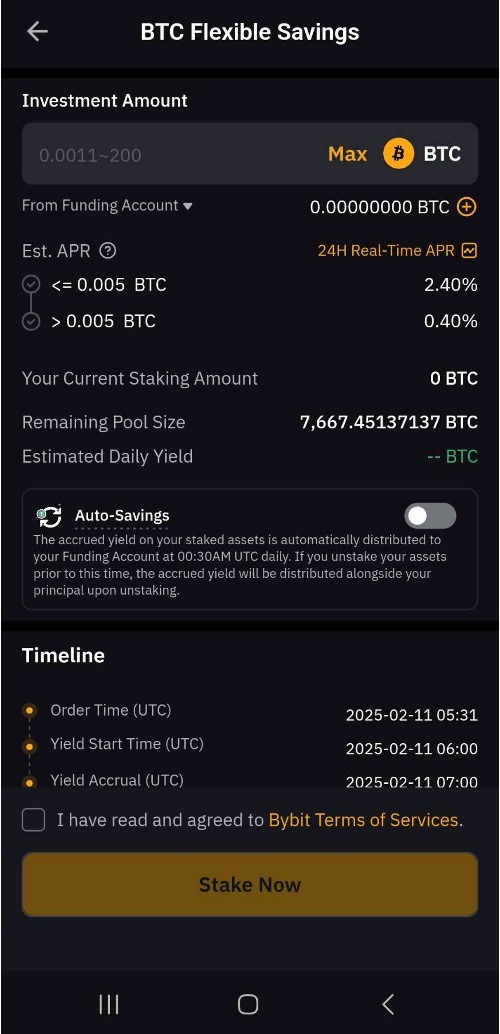

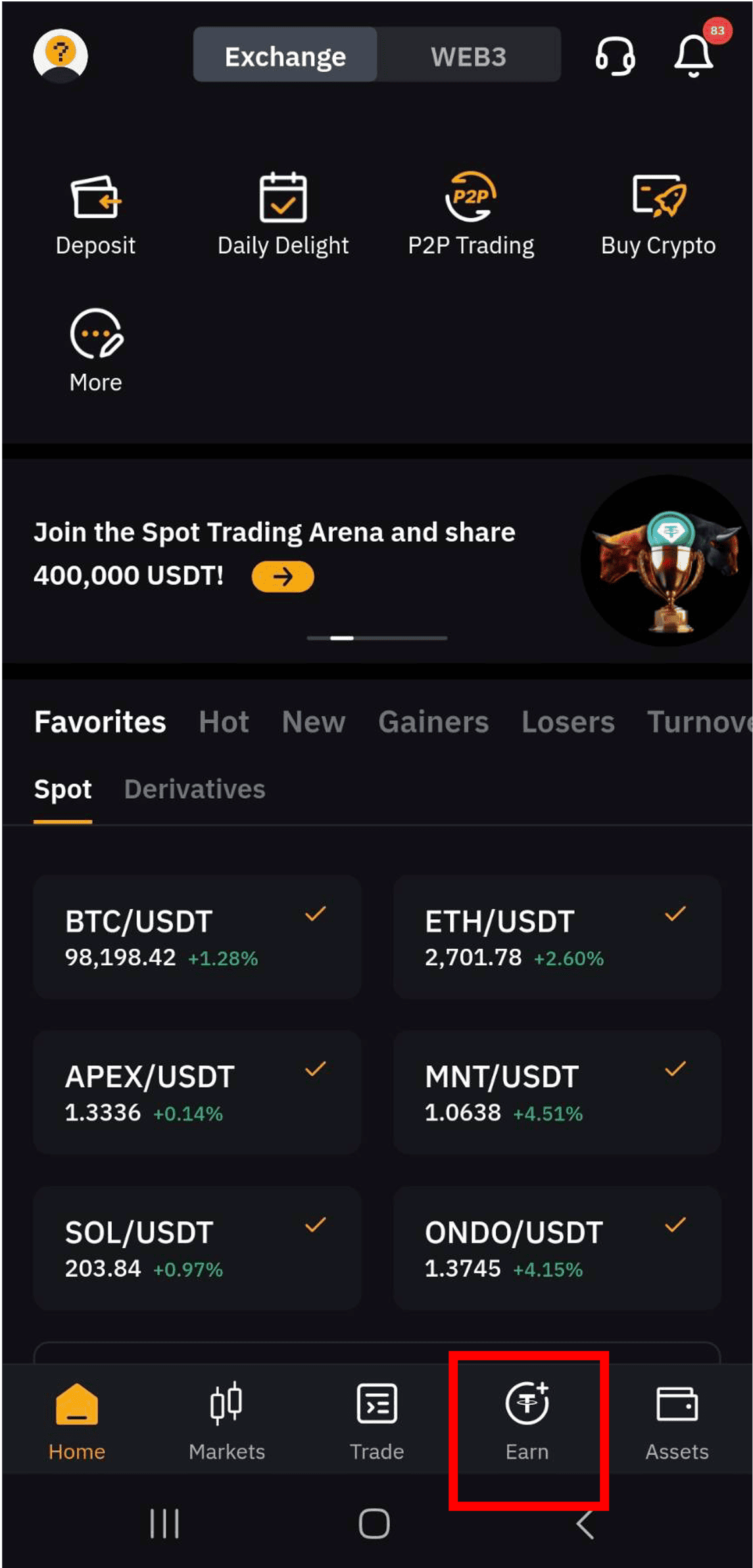

今回は、Bybitを例に詳しく紹介します。

①「EARN」のボタンをタップ

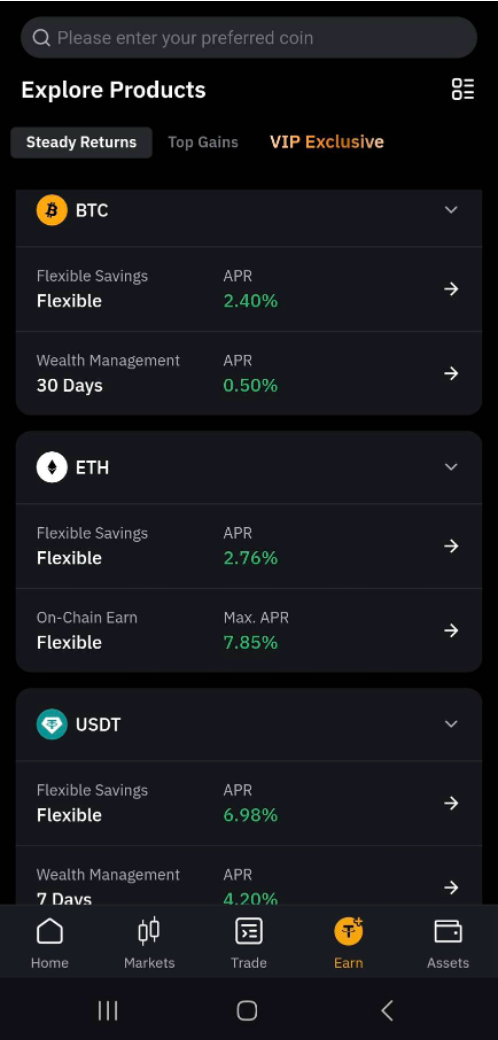

②ステーキングしたい仮想通貨を選択

③「固定」か「Flexible」かを選択

(いつでもお金を引き出したい場合は、「Flexible」を選択)

④ステーキングする金額を入力し、「Stake Now」のボタンをタップすれば完了

毎日配当を受け取ることができるため、資産が少しずつ増えていくことが実感できるかと思います。

3. 流動性マイニングとは?

流動性マイニングの基本概念

流動性マイニングとは、DeFi(分散型金融)を活用して仮想通貨を運用し、金利を得る方法のことを言います。イメージ的には「銀行にお金を預ける代わりに、仮想通貨を使用し、お金を貸して利息を得る」という形となります。

具体的には、以下のような仕組みです。

- 流動性プール(Liquidity Pool, LP)に資産を提供し、手数料収入や報酬を受け取る

- レンディング(貸し出し) を行い、利息収入を得る

- 流動性提供の対価としてLPトークンを受け取り、さらに追加報酬を得る

これらの方法を組み合わせることで、年利(APR)が50%以上を超えることもあります。

流動性マイニングのメリット

✅ 高いリターンが期待できる

✅ 短期間での運用が可能

✅ さまざまな戦略を組み合わせられる

流動性マイニングのデメリット

❌ 価格変動などによりハイリスク・ハイリターン

❌ 価格変動により損失が発生する可能性あり

❌ ガス代が高騰しやすく手数料が高くなる恐れあり

代表的な流動性マイニングプラットフォーム

| プラットフォーム | 特徴 | 年利(APR) |

| Uniswap | DEXでの流動性提供 | 10-50% |

| Aave | 貸し出し&借り入れプラットフォーム | 5-15% |

| Curve | ステーブルコイン専用流動性プール | 5-20% |

| PancakeSwap | BNBチェーン上のDEX | 20-100% |

流動性マイニングは、高リスクではありますが、短期間で大きなリターンを狙うことができます。そのため、上級者向けの運用方法となります。

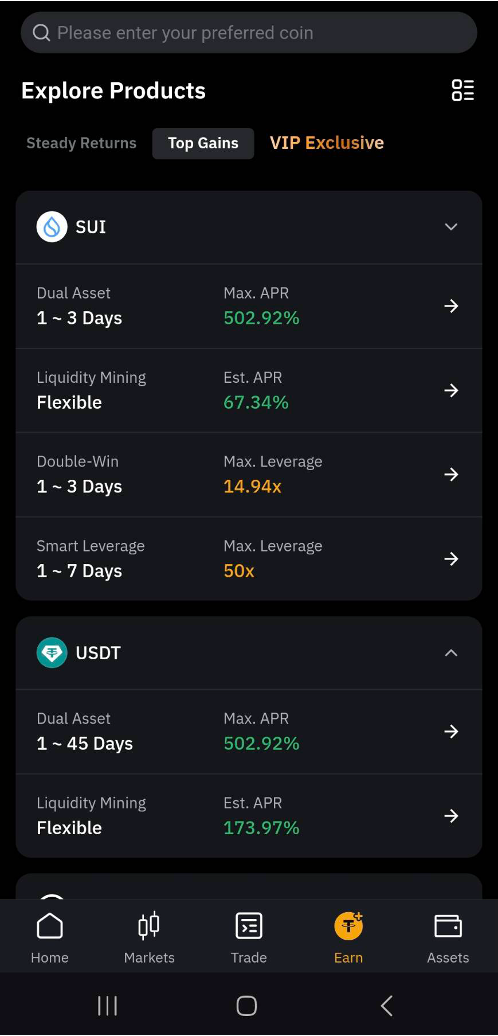

「流動性マイニング」の手順については以下に図を用いて説明します。

流動性マイニングの手順

①「EARN」のボタンをタップ

②「Top Gains」を選択

③投資したい仮想通貨を選択

④「Coin Type」「投資額」「Leverage」を入力すれば、完了

4. ステーキング vs 流動性マイニング:どちらが稼げる?

| 比較項目 | ステーキング | 流動性マイニング |

| リスク | 低め | 高め |

| 収益性 | 中程度 | 高い(ただし変動が大きい) |

| 流動性 | 低い(ロック期間あり) | 高い(資産の移動が容易) |

| 初心者向け | ◎ | △(知識が必要) |

【結論:どちらを選ぶべきか?】としては

- 低リスク・安定収益を求めるなら「ステーキング」

- 高リターン・短期運用を狙うなら「流動性マイニング」

代表的な流動性マイニングプラットフォーム

| プラットフォーム | 主要トークン | 推定年利(APR) |

| Uniswap | UNI | 10-40% |

| Aave | AAVE | 5-15% |

| Curve Finance | CRV | 20-50% |

| PancakeSwap | CAKE | 30-100% |

Uniswap(UNI) → 分散型取引所(DEX)の代表格。流動性を提供するとスワップ手数料がもらえる。

Aave(AAVE) → レンディングプラットフォーム。仮想通貨を貸し出して金利を得ることが可能。

Curve Finance(CRV) → 安定コインの流動性提供に特化し、リスクを抑えながら高利回りを狙える。

PancakeSwap(CAKE) → Binance Smart Chain(BSC)上のDEX。手数料が安く、高利回りのファーミングが可能。

まとめ

仮想通貨を活用して資産を増やす方法として、「ステーキング」と「流動性マイニング」はどちらも人気の選択肢です。しかし、それぞれ異なる特徴があり、目的やリスクによって運用の仕方が変っていきます。

リスクを抑えながら安定収益を狙いたいなら → ステーキング

・長期的な価格変動を気にせず、安定的に報酬を得たい

・ETH(イーサリアム)、ADA(カルダノ)、SOL(ソラナ)などの主要通貨で運用可能

・市場の変動に影響されにくく、初心者にもおすすめ

ハイリスク・ハイリターンを狙うなら → 流動性マイニング

・短期間で高い利回りを狙いたい

・DeFiプロジェクトを活用し、リスクを取って高い報酬を狙う

・市場の流動性リスク等を理解する必要がある

バランス型投資→「ステーキング」と「流動性マイニング」の組み合わせ

・組み合わせることでリスクを分散

・安定収益を確保しつつ、一部の資金で高利回りを狙い、堅実かつ効率的に資産を増やす

このように3つの運用方法を紹介しましたが、基本初心者はステーキングの「Flaxible」を選択し資産をコツコツ増やしていけば良いかと思います。どうしても、専門用語が聞き慣れずなかなか仕組み等を理解することに苦労されるかもしれませんが、仮想通貨を実際に利用、運用していく中で、徐々に理解を深めていければと思います。

仮想通貨の専門用語は最初は聞き慣れず、仕組みを理解するのが難しく感じるかもしれません。しかし、実際に利用・運用していく中で、自然と理解が深まっていくかと思います。

仮想通貨は初めはとっつきにくいと感じるかもしれませんが、実際は非常に便利で、今後ますます普及していくことは間違いありません。この機会に、ぜひ仮想通貨について学んでみてはいかがでしょうか。

また、仮想通貨の基本概念については以下の記事でもより詳しく扱っておりますので、興味のある方はこちらの記事を読んでいただければと思います。